热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

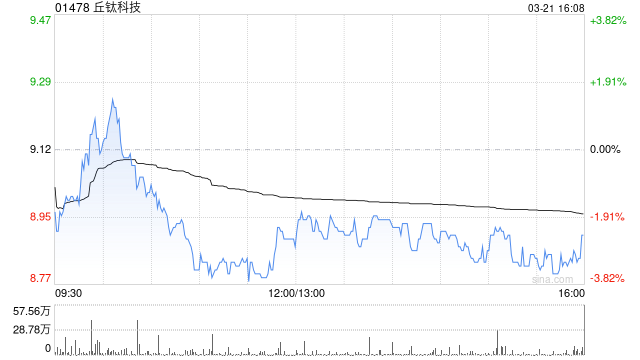

国盛证券发布研究报告称,维持丘钛科技(01478)“增持”评级,根据高频出货数据和中报盈喜公告,预计公司2024/2025/2026年收入分别为150/162/177亿元,同比增长19.5%/8.5%/9.0%;归母净利润分别为3.0/5.3/7.1亿元,同比增长270%/75%/34%。考虑公司产品高端化持续推进、车载等业务高增速股票正规配资开户,目标价5.7港元。

国盛证券主要观点如下:

7月10日,丘钛科技发布盈喜报告。

2024H1,丘钛科技归母综合溢利可能较2023H1的2169万人民币增长约400%-500%,绝对值大约为1.08-1.30亿人民币。盈利较好的主要塬因包括:1)全球智能手机情况好转、车载及物联网摄像头模组业务进步,使得摄像头模组销量同比增长30.8%,同时改善了稼动率;2)持续推进高端化,公司32M像素以上的摄像头模组销量占比达到49.2%,超出预期(年初指引的全年32M像素及以上摄像头销量占比为45%以上);3)上半年一家联营公司经营业绩改善,使得该部分亏损金额同比减少。

公司持续推进高端化进程,改善盈利性。

1)产品规格方面,行业重回升规升配正轨,公司也积极推进高像素、光学防抖、潜望式变焦、大芯片等中高端摄像头模组的拓展。2)客户合作方面,公司积极供应手机客户的高端手机产品线,我们预计公司今年仍将继续受益于高端旗舰手机产品供应。总体上看,公司上半年32M像素以上的摄像头模组销量占比达到49.2%,远超全年平均的指引。产品规格的提升一方面有助于改善整体ASP水平,另一方面有助于改善稼动率及毛利水平。

非手机摄像头模组业务出货量翻倍。

根据公司年初指引,2024年应用于车载和IoT等非手机领域产品销量同比增速预计不低于50%。上半年,公司车载及IoT等非手机产品出货546万件,同比+100.4%,远超年初指引下限的50%。我们预计下半年仍有望保持较高增速,全年同比增速超出年初指引的50%下限。尤其是车载领域,前期认证周期长、发展缓慢,随着整车厂越来越重视智能驾驶能力,平均搭载传感器数量有望继续增长,行业空间仍然广阔。

风险提示:手机需求不及预期风险,高端化进程不及预期的风险,新兴业务布局前期投入较大的风险。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 股票正规配资开户

文章为作者独立观点,不代表正规股票配资平台观点